лошадиныесилы

лошадиныесилы

Какой налог уплачивают за 113 лошадиных сил

Проблема налогообложения мощности двигателей в России не нова и вызывает много вопросов у автовладельцев. Особенно актуальным стал вопрос обложения налогом мощности двигателя в 113 лошадиных сил.

Многие водители не понимают принципов налогообложения и не могут рассчитать, сколько им нужно будет заплатить за автомобиль с двигателем такой мощности. В данной статье мы разберем, какой налог должен быть уплачен за 113 лошадиных сил и какие меры можно принять для снижения его размера.

Также важным вопросом будет рассмотрение возможных изменений в законодательстве по этому вопросу. Основываясь на анализе ситуации и текущих трендов, мы попытаемся прогнозировать, каким будет налог на 113 лошадиных сил в ближайшем будущем, и какие изменения могут вступить в силу для автовладельцев.

113 лошадиных сил: что это значит для автовладельцев?

113 лошадиных сил – это довольно неплохой показатель для среднестатистического автомобиля. Такая мощность позволяет развивать неплохую скорость и обеспечивает комфортное движение по городу и трассе.

- Преимущества:

- Достаточная мощность для большинства ситуаций на дороге

- Экономичность топлива по сравнению с более мощными автомобилями

Таким образом, 113 лошадиных сил – хороший компромисс между мощностью и экономией, который подойдет для большинства автовладельцев.

Типы автомобилей с двигателем на 113 лошадиных сил

Автомобили с двигателем на 113 лошадиных сил относятся к среднемощным по классу. Этот уровень мощности позволяет им обеспечивать достаточную динамичность на дороге, уверенное разгоняться и поддерживать комфортную скорость. Такие автомобили могут быть как семейными, так и спортивными.

Среди типов автомобилей с двигателем на 113 лошадиных сил можно выделить небольшие городские автомобили, компактные кроссоверы, а также некоторые среднеразмерные седаны. Эти автомобили обычно имеют достаточно хорошую топливную экономичность, что делает их привлекательными в плане эксплуатационных расходов.

- Городские автомобили: Прекрасны для передвижения по городским улицам, легкие в управлении и удобные для парковки.

- Компактные кроссоверы: Идеальны для тех, кто предпочитает путешествовать за городом, проявляя свою мобильность.

- Среднеразмерные седаны: Предлагают удобство и комфорт длительных поездок, обладая при этом достаточной мощностью.

Как определить количество лошадиных сил в автомобиле?

Если у вас нет доступа к этой информации, можно воспользоваться онлайн-калькуляторами, которые помогут определить количество лошадиных сил по объему и другим параметрам двигателя. Важно помнить, что мощность двигателя может меняться в зависимости от модели автомобиля и его комплектации.

- Оценка по характеристикам двигателя: проверьте технические характеристики автомобиля на официальном сайте производителя или в техническом паспорте.

- Использование онлайн-калькуляторов: воспользуйтесь специальными калькуляторами для определения количества лошадиных сил по параметрам двигателя.

- Проконсультироваться с экспертом: при возникновении сомнений или неясностей, лучше обратиться к специалисту, который сможет точно определить мощность автомобиля.

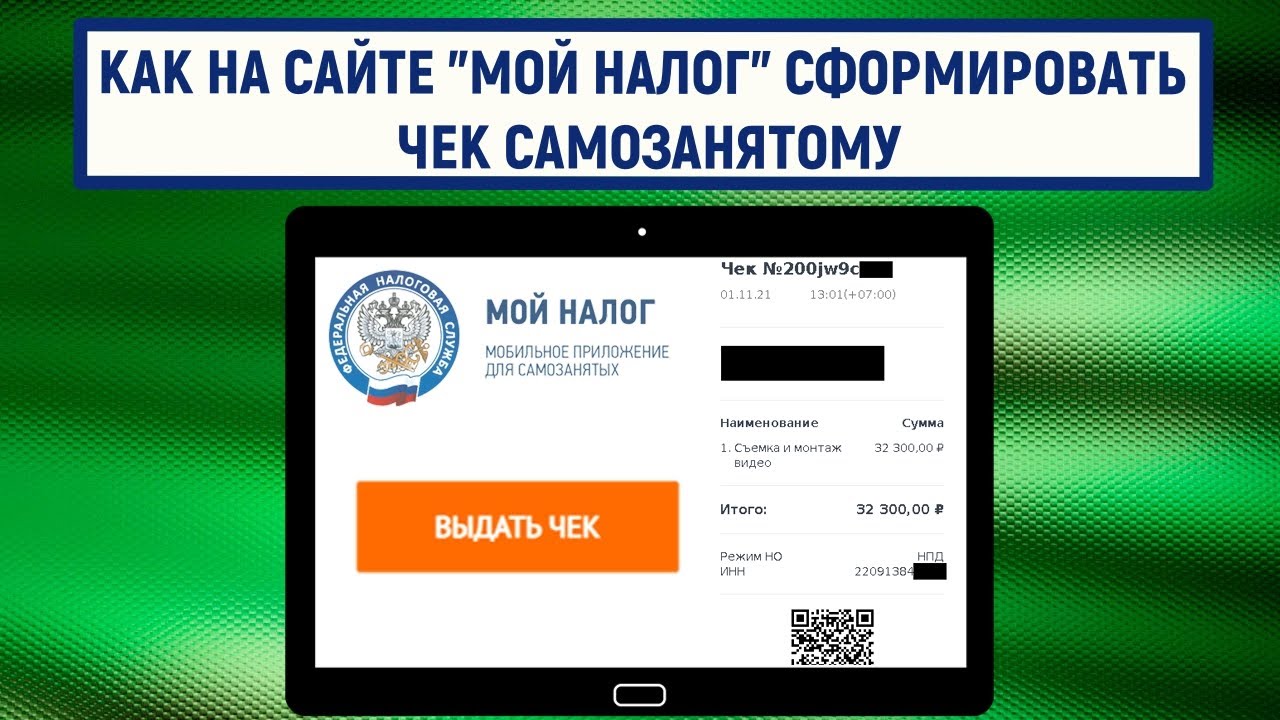

Какой налог нужно платить за автомобиль с мощностью 113 лошадиных сил?

Определение суммы налога на транспортное средство зависит от различных факторов, включая мощность двигателя. Для автомобиля мощностью 113 лошадиных сил также существует определенный налог, который должен быть уплачен.

Прежде всего, необходимо уточнить законодательство вашей страны или региона относительно налогов на автомобили. В большинстве случаев налог на автомобиль с мощностью 113 лошадиных сил будет рассчитываться исходя из категории транспортного средства и его характеристик.

- Возможно, что для автомобиля с мощностью 113 лошадиных сил будет установлен фиксированный налоговый платеж в зависимости от типа топлива

- Другой вариант – налоговый платеж будет зависеть от экологических характеристик автомобиля

- Также могут учитываться год выпуска и стоимость автомобиля при расчете налога

Налогообложение транспортных средств в зависимости от мощности

Мощность автомобиля – один из ключевых факторов, влияющих на налогообложение транспортных средств. Чем больше лошадиных сил у автомобиля, тем выше могут быть налоговые обязательства владельца.

В различных странах существуют разные подходы к налогообложению транспортных средств. Например, в одних странах налог на автомобиль зависит исключительно от мощности двигателя, в других – от объема двигателя или даже от уровня выбросов.

Примеры налогообложения в зависимости от мощности:

- Мощность до 100 л.с. – освобождается от налога или облагается минимальной ставкой;

- Мощность от 101 до 150 л.с. – налог взимается по средней ставке;

- Мощность свыше 150 л.с. – налог увеличивается пропорционально увеличению мощности автомобиля.

Особенности налогообложения автомобилей владельцев с двигателями на 113 лошадиных сил

Автомобили с двигателями мощностью 113 лошадиных сил подпадают под определенное налогообложение в зависимости от региона и страны. В большинстве случаев размер налога зависит от объема двигателя, класса автомобиля и экологической стандартизации.

Владельцы автомобилей с двигателями на 113 лошадиных сил часто обязаны уплатить налог на транспортное средство, который может быть ежегодным или единоразовым. Размер налога также может зависеть от возраста автомобиля и его технического состояния.

- Размер налога: Величина налога обычно рассчитывается исходя из различных параметров, включая мощность двигателя, тип топлива и категорию автомобиля. Для автомобилей с двигателями на 113 лошадиных сил может быть установлено определенное базовое значение налога.

- Экологические стандарты: В некоторых странах налог на автомобиль также может зависеть от экологической эффективности транспортного средства. Автомобили с двигателями на 113 лошадиных сил, удовлетворяющие стандартам по выбросам, могут иметь сниженный размер налога.

Как снизить налог на автомобиль с мощностью 113 лошадиных сил?

1. Используйте льготы для экологически чистых автомобилей.

Если ваш автомобиль соответствует стандартам экологической безопасности и имеет небольшой выброс вредных веществ, вы можете претендовать на сниженный налог или даже освобождение от него. Проверьте, какие льготы предусмотрены для автомобилей с низким уровнем загрязнения окружающей среды.

2. Зарегистрируйте автомобиль как средство инвалида.

Если вы или член вашей семьи имеет инвалидность, вы можете воспользоваться налоговыми льготами при регистрации автомобиля. Узнайте, какие требования нужно выполнить, чтобы снизить налог на автомобиль с мощностью 113 лошадиных сил по этой категории.

Способы уменьшения налоговых платежей для владельцев автомобилей на 113 лошадиных сил

Владельцы автомобилей с мощностью двигателя 113 лошадиных сил также должны платить налог на транспортные средства. Однако существуют способы уменьшения налоговых платежей для данной категории автовладельцев.

Один из способов сэкономить на налоге – это включение автомобиля на учет в районе или регионе с более низкими ставками налога на автотранспорт. Иногда даже переезд в другой налоговый регион может значительно сократить сумму налоговых платежей.

- Используйте программы льгот и скидок: Многие регионы предоставляют льготы и скидки на налог на автотранспорт для определенных категорий граждан, например, для ветеранов или многодетных семей. Проверьте, подпадаете ли вы под какие-либо программы льгот, которые помогут уменьшить вашу налоговую нагрузку.

- Обращайтесь к налоговым консультантам: Квалифицированные налоговые консультанты могут помочь вам оптимизировать налоговые выплаты, включая налог на автотранспорт. Они смогут подсказать наилучшие стратегии сокращения налоговых платежей, учитывая ваши индивидуальные обстоятельства и возможности.

Налоговые льготы и скидки для автовладельцев

Также существуют программы по снижению налогов для владельцев электромобилей или гибридных автомобилей. При этом владельцы автомобилей с малым объемом двигателя или мощностью могут иметь право на снижение налогового бремени.

Итог

В итоге, для автовладельцев доступно множество налоговых льгот и скидок, которые позволяют сэкономить деньги при покупке, содержании и эксплуатации автомобиля. Важно учитывать все возможности и условия для получения таких льгот, чтобы оптимизировать расходы и налоговые платежи.

113 лошадиных сил – это стандартная мощность двигателя, которая используется для идентификации и классификации автомобилей. Однако, налог на автомобиль с такой мощностью зависит от множества факторов, таких как регион регистрации, тип кузова, возраст и пробег автомобиля. Поэтому, чтобы точно определить размер налога, необходимо обратиться к законодательству и налоговым правилам конкретной страны или региона.